あなたの資産づくりを

応援!

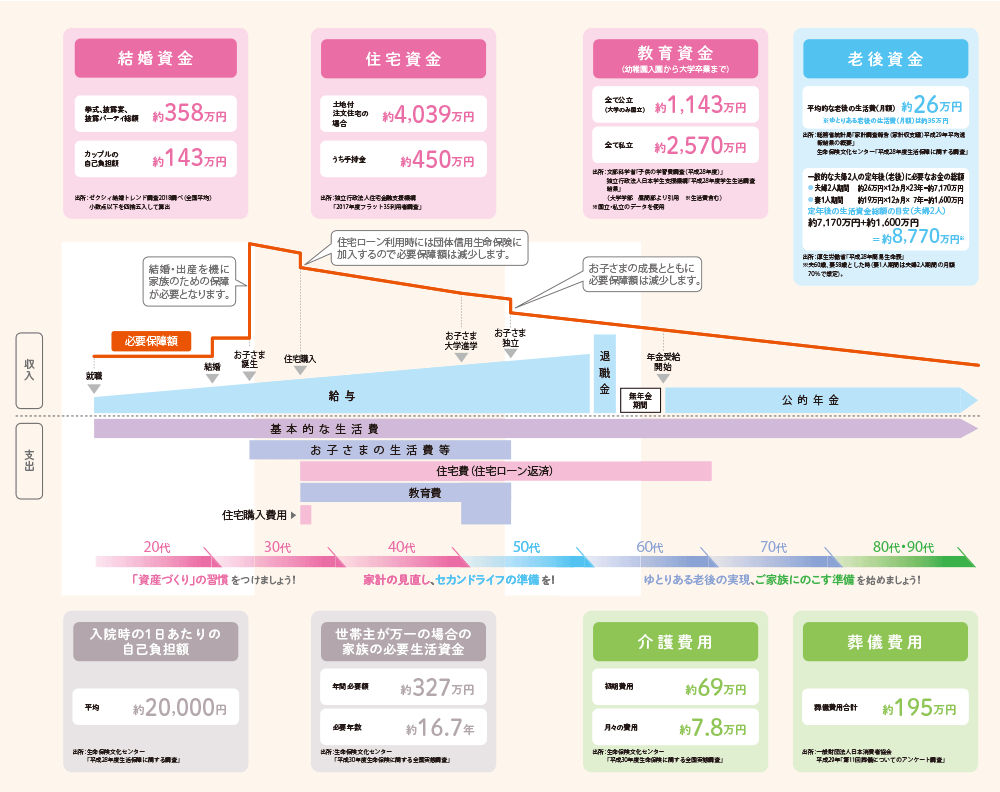

ゆとりある生活を過ごすためには、人生のイベントに合わせた資産づくりが必要です。

お客さまの資産づくりを四国銀行がお手伝いします。

お気軽に窓口までご相談ください。

あなたのライフイベントにかかるお金を確認しましょう。

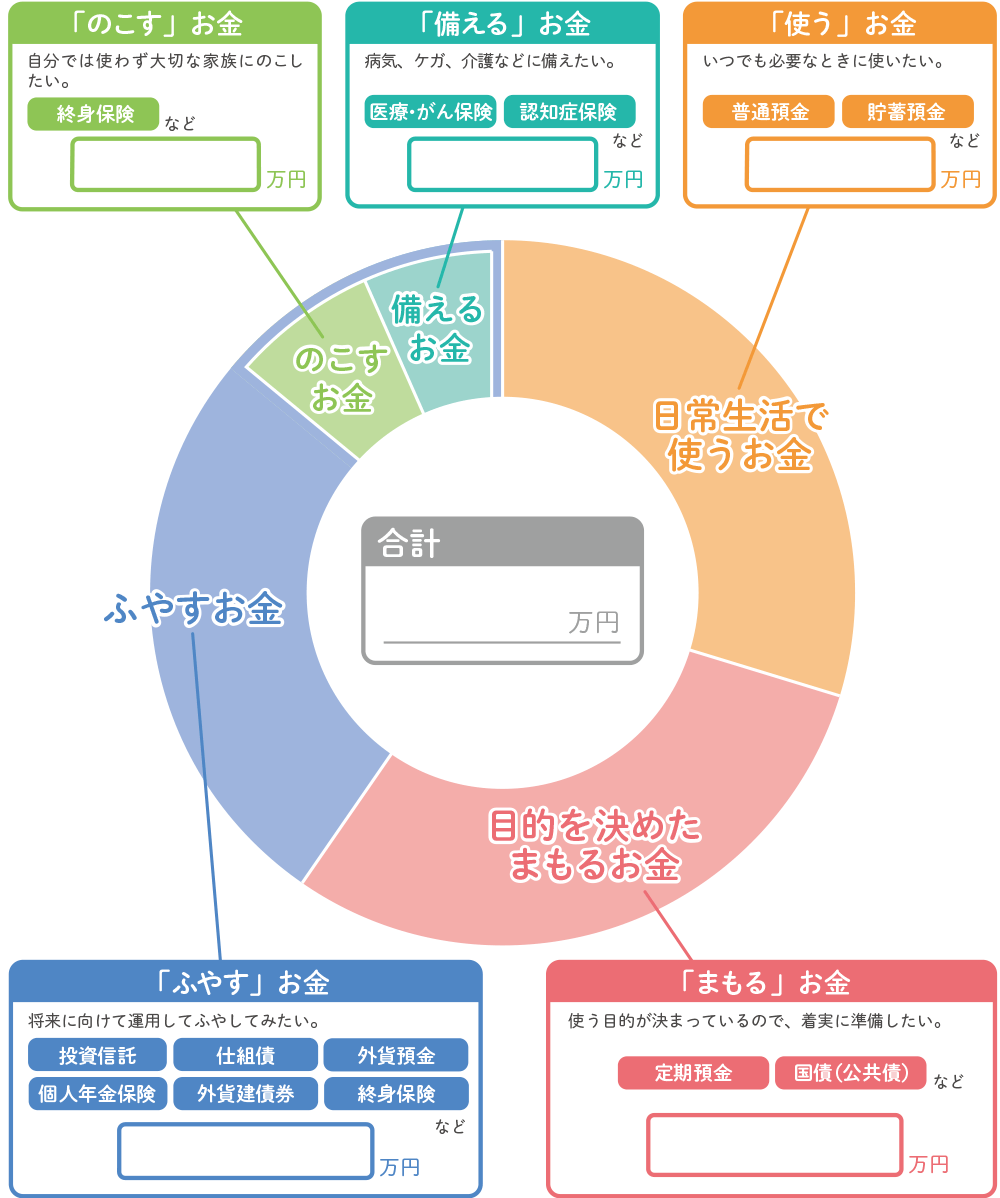

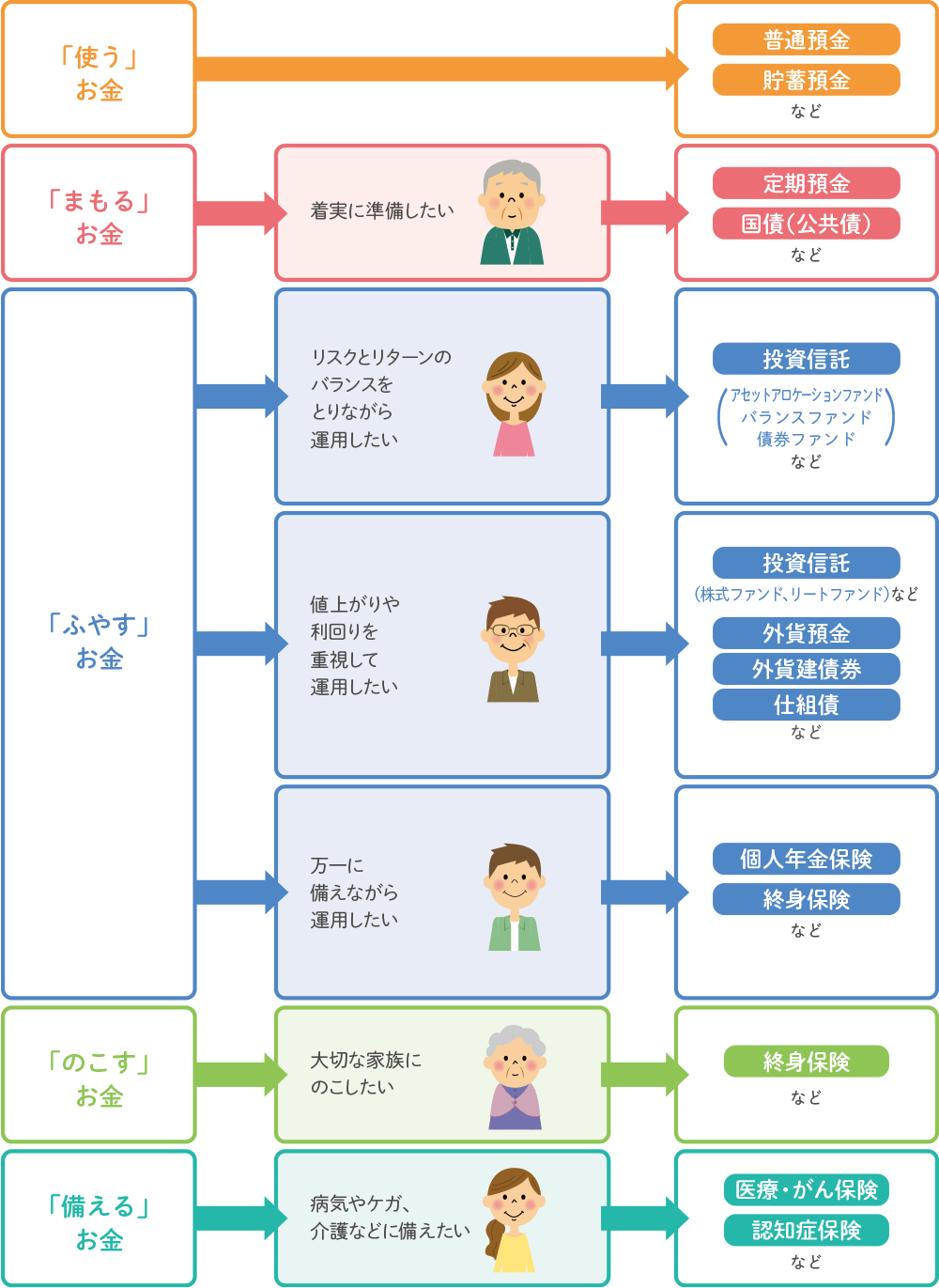

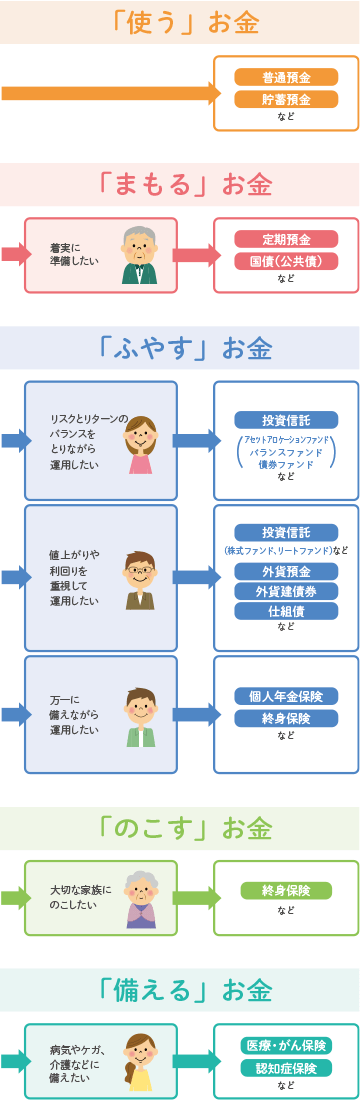

「お金の色分け」と「投資の考え方」を確認

目的に応じてお金を色分けすることが大切です。

まずは以下のような3つに色分けしてみましょう。

お金を色分けする時の

3つのポイント

-

目 的お金をつかう目的は決まっていますか?

-

期 間お金をつかう時期は決まっていますか?

-

運用方針どのように運用したいか 決まっていますか?

お金を「色分け」し、目的に合った金融商品を選びましょう!

四国銀行では、お客さまのニーズにお応えするために、さまざまな特長のある商品を取り揃えております。

世代別に考える

独身、共働き世代

資産づくりのポイント

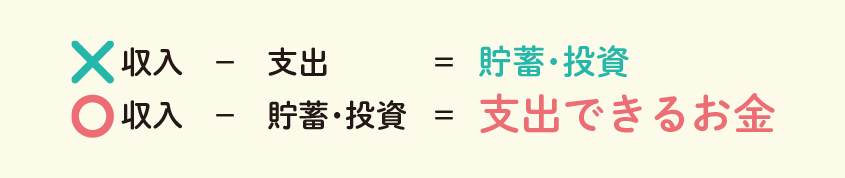

資産づくりの考え方

「資産づくり」は余ったお金で考えるのではなく、まずは毎月の貯蓄額等を決めて、残ったお金を生活費にあてましょう。

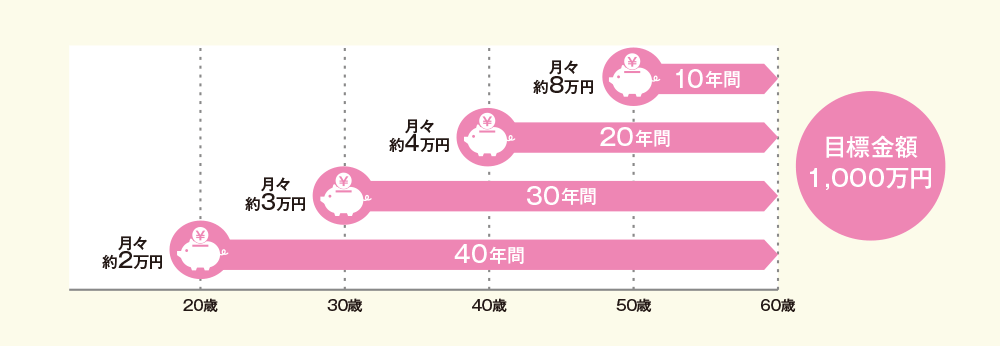

早い時期からの積立てが大切です

「資産づくり」は早い時期から貯蓄を始めると、月々の負担額が小さくてすみます。

例えば、将来のために1,000万円ためる場合、年齢が上がるにつれ、月々の負担額は大きくなります。余ったお金で考えるのではなく、まずは毎月の貯蓄額等を決めて、残ったお金を生活費にあてましょう。

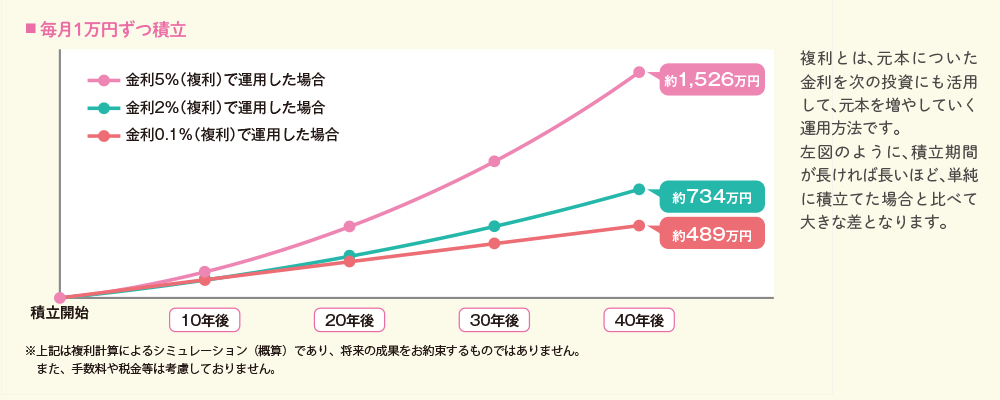

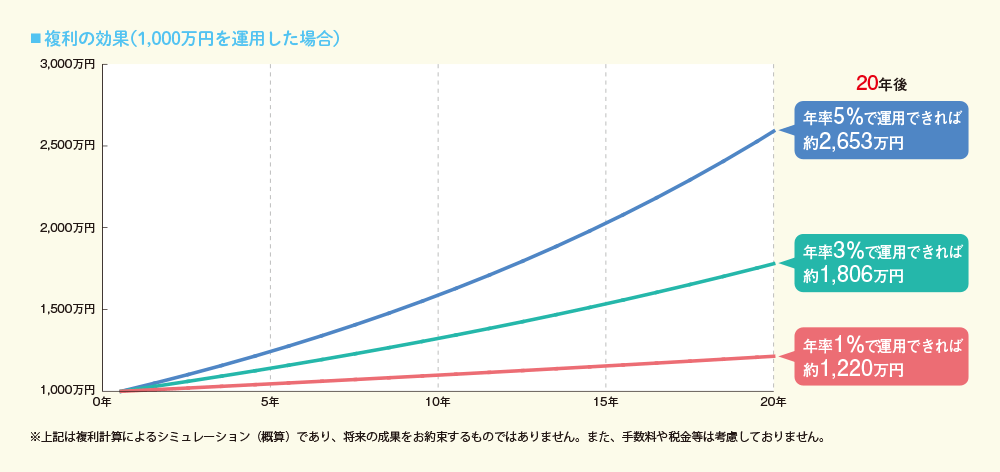

ためながらふやしましょう

金利(複利)のチカラを利用して「長期」運用することで、将来大きなリターンが得られます。

子育て、住宅購入世代

「もしも」への備えのポイント

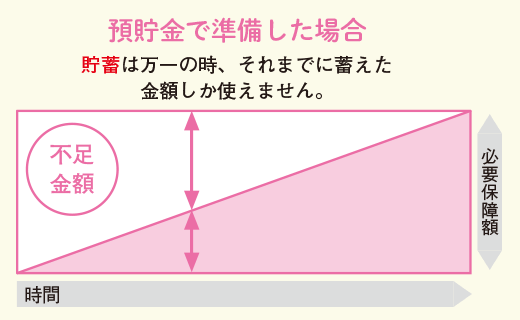

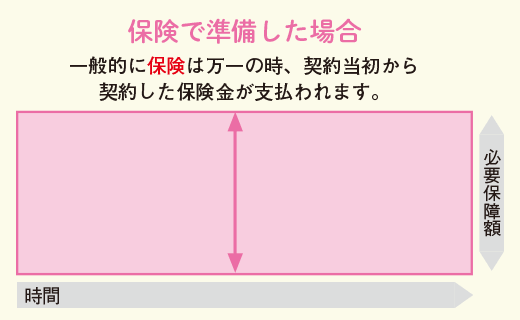

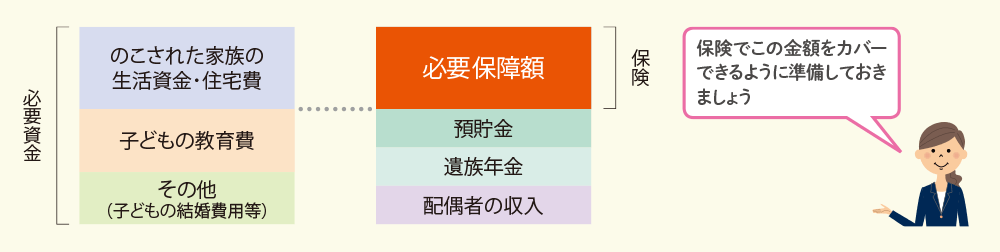

貯蓄は◢(さんかく)、保険は■(しかく)

万一に備えるお金は保険を活用して準備しましょう。

保険で備える必要保証額

世帯主に万一のことがあった場合、のこされたご家族が安心して生活するために、いくら必要なのか考えておくことが大切 です。のこされたご家族が必要となる金額から、貯蓄や社会保障制度の支給額を差し引いた金額が、必要保障額となります。

生命保険料控除

生命保険料控除とは、支払った保険料に応じて税金が軽減される精度です。

払込保険料の一定額が、契約者(保険料を実際に負担した人)の所得から差し引かれます。

平成22年度税制改正により「介護保険料控除」が新設され、所得控除限度額が12万円に拡充されました。(住民税は7万円まで)

契約日により、適用される制度(新制度・旧制度)が異なります。くわしくは、ほけんプラザまたはお近くの四国銀行窓口にご相談ください。

退職準備世代

セカンドライフ準備のポイント

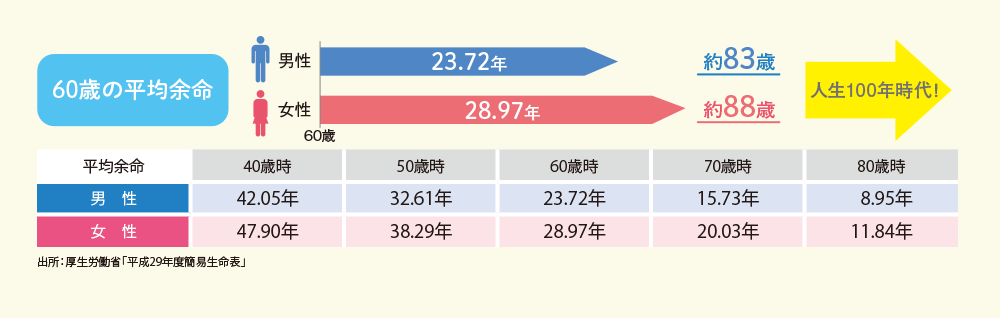

退職後の生活は、思ったよりも長いことをご存知ですか?

日本人の平均寿命は年々延びており、セカンドライフを過ごす時間も長くなりつつあります。

年金だけでは不足するかもしれない生活資金を早めに準備しておくことが大切です。

ゆとりあるセカンドライフを過ごすための3つの対策

セカンドライフの準備を始めましょう?

時間を味方につけて、資産運用を行うことで少しの金利差でも大きな差となって表れます。

退職準備世代のお客さまに

オススメの商品・サービス

セカンドライフ世代

お金を長生きさせるためのポイント

セカンドライフに必要なお金を

確認しましょう

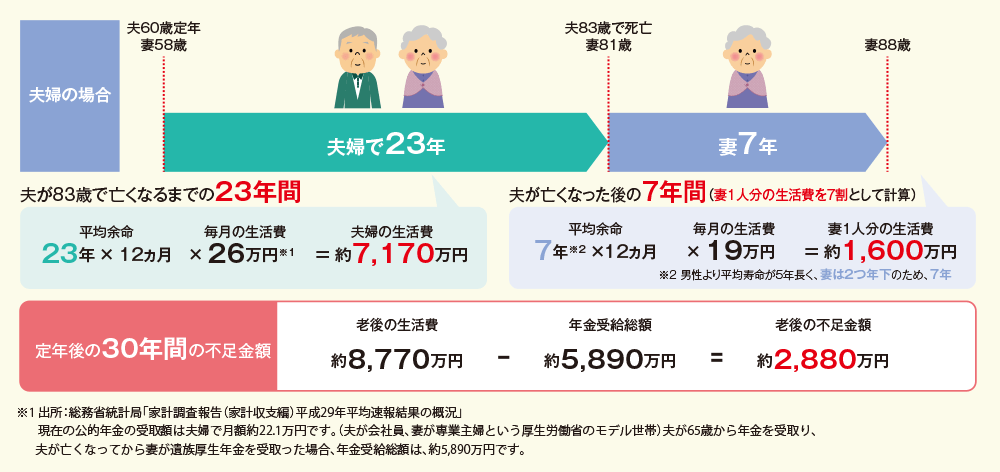

老後に必要なお金は、一般的に約3,000万円だと言われていますが、どのような計算に基づくものなのでしょうか。

一般的に女性は男性よりも平均寿命が長いため、夫が亡くなった後のことも考えておく必要があります。

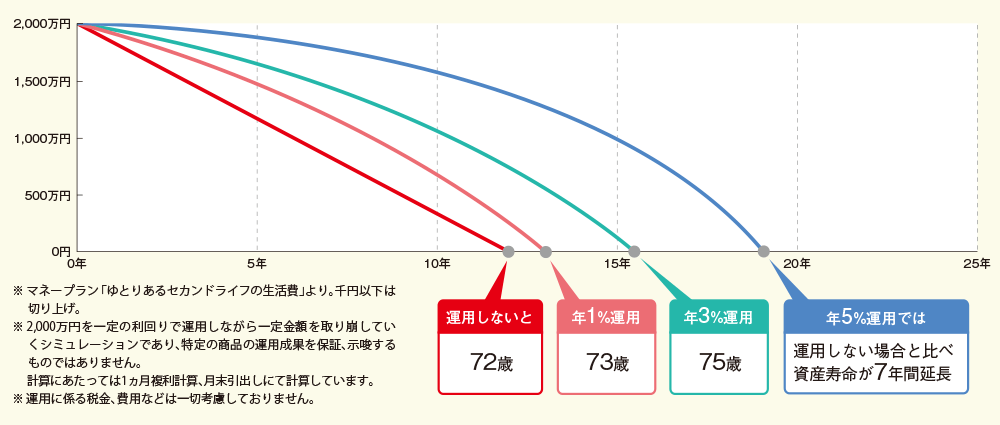

お金に働いてもらうことで、

お金に長生きしてもらいましょう!

ゆとりある老後生活には、平均的な老後の収入(約22万円/月)に加え、約13万円必要と言われています。

以下の図は、元金2,000万円を60歳から毎月13万円取り崩した場合、何年で底をつくか示したグラフです。【課税前・複利】

セカンドライフ世代のお客さまに

オススメの商品・サービス

悠々世代

相続をスムーズに進めるための備え

相続をスムーズに進めるための大切な3つのポイント

-

すぐに使えるお金の準備のこされたご家族に安心してもらうためにも、いざという時すぐに使えるお金を準備しておきましょう。

-

相続財産の把握まずはご自身の財産がどれぐらいあるのかを把握し、相続税がかかるかどうかを確認することが大切です。

-

遺言作成「争族」を避けるため、財産配分をあらかじめ考え、それを書面で残しておくことが大切です。

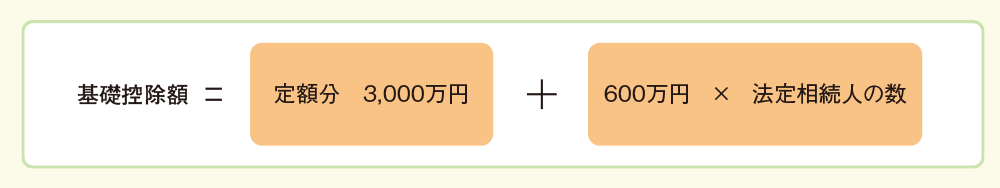

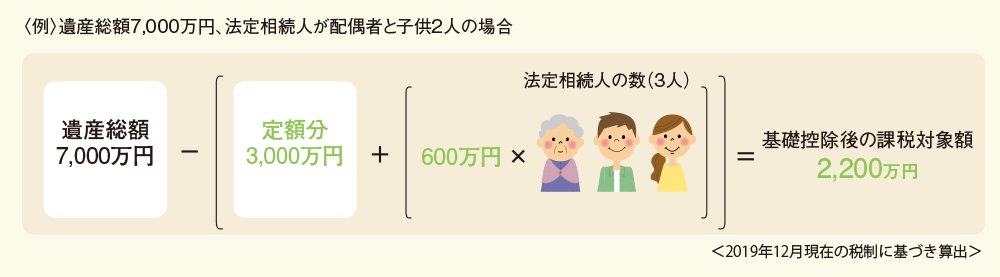

相続の非課税枠について確認しましょう

2015年の相続税改正により、今まで相続税がかかっていなかった人でもかかる可能性がでてきます。

相続される方が支払うことになる相続税について、きちんと理解をしておきましょう。

悠々世代のお客さまに

オススメの商品・サービス

また、四国銀行では各種セミナーも定期開催しております。